Economie

Grote oorzaak groeiende armoede: rentebeleid FED en ECB

op

Door

Twan Houben

De financiële pers staat er weer bol van; voorgenomen renteverlagingen door ECB en FED in 2024. Er komen echter steeds meer boeken en studies uit over de ongewenste effecten van het astronomische bijdrukken van geld en jarenlang nul procent rente op vermogen. Op korte termijn hebben geld bijdrukken en een rente van nul procent positieve effecten voor de economie gehad. Op lange(re) termijn hebben deze een rampzalige invloed op de productiviteit, economie en kloof tussen arm en rijk, dan wel de ontwikkeling van armoede. Alleen centrale banken hebben de mogelijkheid om deze twee monetaire middelen te activeren. De twee grootste daarvan, FED en ECB, worden in dit artikel belicht.

FED: bedenker van Quantitative Easing (QE)

De Amerikaanse centrale bank, de FED, heeft de Amerikaanse economie volledig gebroken, aldus het in 2022 verschenen boek ‘The Lords of Easy Money’ van New York Times journalist Christopher Leonard. In dat boek legt Leonard stap voor stap uit hoe de FED vanaf de financiële crisis van 2008 begon met het redden van banken om daarna over te gaan op goedkope kredietvoorzieningen middels steeds lagere rentes. Vervolgens besloot het om geld bij te gaan drukken toen die lagere rentes onvoldoende bleken om de economie weer aan te slingeren.

Daarna ontstond er een gewenningseffect van dat geld bijdrukken en werd het steeds makkelijker en frequenter toegepast tot het ultieme moment dat voormalig president Trump besloot om voor honderden miljarden ‘helicoptergeld’ uit te delen tijdens de coronacrisis. Dit geld had de Amerikaanse regering niet en dus moest de FED dit bij laten drukken.

Opvolger Biden had de smaak te pakken van deze ‘easy money’ strategie toen hij besloot om voor honderden miljarden uit te gaan geven aan de ‘Inflation Reduction Act’, een wet die formeel de inflatie in de VS moet beteugelen door 369 miljard dollar vrij te maken voor subsidies in klimaatbestendige energie-, landbouw-, lucht- en watertechnologie. Geld dat de Amerikaanse overheid ook niet heeft en dus (net als Trump destijds) moet lenen van de FED die het bij heeft gedrukt.

Lenen gebeurt hoofdzakelijk in de vorm van staatsobligaties die door de FED worden opgekocht middels dollars die er ‘vers’ en uit het niets bijgedrukt zijn door diezelfde FED. Bestaande dollars worden daardoor minder waard; verwatering van de waarde met inflatie als gevolg.

In zijn boek betoogt Leonard dat het tempo van nieuw gecreëerd geld door de FED volledig uit de hand is gelopen met als gevolg een onhoudbare Amerikaanse staatsschuld in 2023. Rente en aflossingen kunnen niet meer door belastingopbrengsten worden voldaan, alleen door nog door de rente weer te verlagen, wat de FED nu dus van plan is dit jaar. Daar gaat de burger weer voor opdraaien.

De Amerikaanse staatsschuld liep van 63 procent van het bruto nationaal product (bnp) in 2007 tot meer dan het dubbele, 130 procent van het bnp in 2022. Zie onderstaande grafiek van het Amerikaanse bureau voor statistiek.

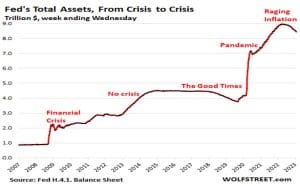

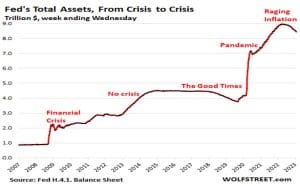

Als de Amerikaanse staatsschuld zo astronomisch is opgelopen in de laatste jaren door leningen bij de FED, moet dat ook op de balans van de FED terug te zien zijn. Dat zien we in onderstaande grafiek terug van 1 biljoen dollar aan leningen op de balans in 2007, naar 9 biljoen (!!) dollar in 2022. Zie:

Wat hebben FED en ECB met elkaar te maken?

Het is een bekend gegeven dat het bestuur van de EU tot een volgzame discipel van de Amerikaanse regering is verworden. Iets vergelijkbaars geldt voor de ECB. Die heeft zich sinds haar oprichting in 1999 een trouw volgeling van de FED getoond, aldus deze studie van Stephen Cecchetti, professor in Global Finance.

Volgzaamheid van de ECB is ook af te leiden uit de wijze waarop deze de FED is gaan volgen qua externe communicatiestijl, houden van persconferenties en het verlagen of verhogen van de basisrente. Ongeveer een jaar nadat de FED hierin een eerste stap zette, volgde de ECB. Dat is zover doorgeslagen dat hun monetair beleid vrijwel parallel aan elkaar is gaan lopen, aldus Cecchetti.

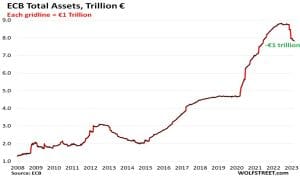

Beide centrale banken hebben duizenden miljarden bijgedrukt sinds de financiële crisis van 2007-2008. Deze gelijke ontwikkeling zie je ook bij de ECB terug:

Maar wat betekent dit allemaal in simpele termen voor onze portemonnee?

Het gecombineerde monetaire beleid van FED en ECB, waarin de rente naar nul procent ging en er ongelimiteerd geld bijgedrukt werd, heeft de kloof tussen arm en rijk onvoorstelbaar vergroot, aldus het boek van Christopher Leonard. De armen werden armer en de rijken werden rijker.

Hoe werkt dat?

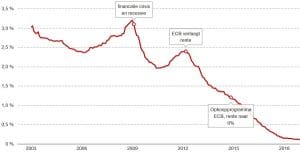

Door de jarenlange rente van nul procent werd het geld minder waard. Je spaarrekening bracht in 2020 procenten minder op dan in 2000 of 2005. Dat scheelde je passief inkomen en kon aardig oplopen als je over spaargeld beschikte.

Hieronder de effecten van ECB beleid op spaarrentes

Tegelijkertijd werden er voor honderden miljarden aan euro’s bijgedrukt waardoor de bestaande hoeveelheid euro’s steeds minder waard werd. Die lagere waarde van de euro heeft zich anno 2023/2024 vertaald in fors hogere inflatie (geldontwaarding) waardoor alles duurder werd, vooral brandstof en voedingsmiddelen.

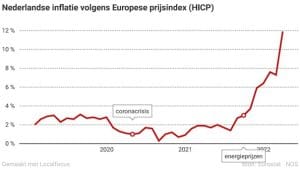

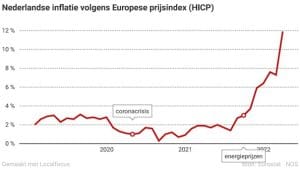

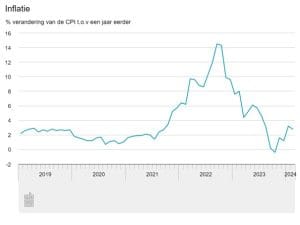

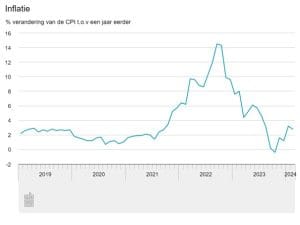

Dat zag je vooral keihard terug in 2022:

Waar de gemiddelde Europeaan dus fors moest betalen voor het monetaire (wan-)beleid van de ECB (door lagere rente op spaargeld en hogere prijzen voor producten en huur van woningen) hadden de vermogenden veel profijt van datzelfde beleid.

Huizenbezitters zagen de waarde en prijzen van hun bezit vervijfvoudigen in de afgelopen 30 jaar en bijna verdubbeld in de afgelopen 10 jaar, aldus Business Insider.

Als het om aandelen gaat, ziet het verhaal er nog extremer uit dan de huizenmarkt. Bezitters van deze klasse aan vermogen zagen, vooral door al het bijdrukken van geld, hun gemiddelde waarde met meer dan 200 procent (!!) toenemen tussen 2009 en 2021, aldus wederom Business Insider.

In ‘the Lords of Easy Money’ wordt verwezen naar notulen van FED-vergaderingen waaruit blijkt dat de FED zich goed bewust was van deze neveneffecten van het QE- (quantitative easing) en rentebeleid op de groeiende maatschappelijke ongelijkheid. Toch werd er tot en met 2022 voor gekozen om dit beleid voort te zetten en daarmee vooral de superrijken te steunen. Dat is bij de ECB niet anders geweest.

In oktober 2023 kondigde de FED aan om weer renteverlagingen te overwegen. De ECB volgde in december 2023. Door die renteverlagingen gaan de (toch al miserabele) spaarrentes weer omlaag, de huizenprijzen, de huren en inflatie verder omhoog en gaan de waardes van aandelen weer stijgen. Gevolg: de ‘gewone’ man in de straat, zowel in de VS als in ons land, worden in nog diepere armoede gedrukt.

Telkens als we denken dat ‘de elite eindelijk aan het kortste eind trekt, komt deze weer terug en vaak via die centrale banken ECB en FED.

Conclusie: We moeten van de ECB af en zo snel mogelijk weer terug naar een eigen centrale bank met nationaal mandaat. De afhankelijkheid van de VS en diens centrale bank heeft de Nederlandse en Europese economie alleen maar geschaad sinds de kredietcrisis van 2007-2008.

Lees verder

-

Hogere herfinancieringsrisico’s zullen in 2024 – 2025 banen kosten

-

Nederlandse Steun aan Oekraïne; wanneer is het genoeg geweest?

-

Staat ons een gitzwart scenario te wachten voor 2024?

-

Rutte, ga vooral zo door!

-

CBDC: Hoe moet dat op de vrijmarkt?

-

Fransen demonstreren tegen hoge kosten levensonderhoud

Naarmate een economische crisis dichterbij komt, lees je steeds meer verhalen die het tegenovergestelde beweren: het gaat weer de goede kant op. Dat lees je bij media als BNR Nieuwsradio, maar ook sommige dagbladen zoals het Financieele Dagblad of de Volkskrant. Maken deze media zich bewust schuldig aan desinformatie, of leveren ze alleen een beperkt deel van de waarheid (misinformatie), namelijk het meest positieve deel van het verhaal? Hierbij als voorbeeld een analyse van recente berichtgeving van BNR Nieuwsradio. Trek vooral je eigen conclusies.

‘Meeste mensen gaan stijgende conjunctuur snel merken’

Bovenstaande kop is te vinden in dit artikel van BNR Nieuwsradio dat op 28 maart 2024 werd gepubliceerd. Het artikel haalt een aantal uitspraken aan van de ‘huiseconoom’ van BNR, Han de Jong. Han was jarenlang hoofdeconoom bij de ABN AMRO bank. Dat verklaart voor mij veel.

Het artikel begint met: “Nederland lijkt het omslagpunt richting economische groei te hebben bereikt, blijkt uit de conjunctuurindicator van De Nederlandsche Bank. Tot maart daalde de ‘conjuncturele lijn’, maar die heeft nu een stijging ingezet. ‘De boodschap is dat er groei aankomt, en dat die groei verder aantrekt.’ De groei is volgens De Jong onder meer terug te zien in indicatoren als het consumentenvertrouwen, de orderposities van bedrijven en nog enkele elementen die ‘in maart allemaal de positieve kant uitwijzen’. ‘… en we weten eigenlijk ook al dat de economische groei in 2024 volgens de voorspellingen hoger zal zijn dan in 2023.’”

Alles gaat voor ons land dus eindelijk weer de goede kant op volgens BNR en huiseconoom Han de Jong. Mij bekroop een ietwat misselijkmakend gevoel bij het lezen van dit verhaal.

De realiteit versus BNR I: conjunctuurindicatoren

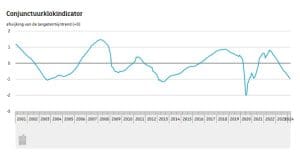

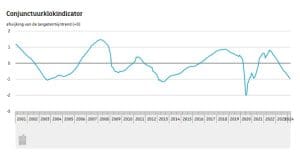

Er worden meerdere conjunctuurindicatoren in Nederland gebruikt. Die van de Nederlandse Bank uit bovengenoemd bericht van BNR, is hieronder afgebeeld. Met veel fantasie zie je een heel flauwe bocht in de curve vanaf maart dit jaar, maar wel eentje die zich nog steeds onder de nullijn beweegt én bij een negatieve groei van het bbp! Hoezo positieve ontwikkeling??

Een andere, meer toegepaste, conjunctuurindicator komt van het CBS. Die voor de periode tot en met maart 2024 ziet er als volgt uit:

Ook zonder leesbril zie je duidelijk een dalende lijn in die conjunctuur. Volgens het bijbehorende CBS-artikel zijn maar liefst 10 van de 13 indicatoren negatief ten opzichte van de lange termijn. Daartoe behoren onder andere: de groei van het bbp, de consumptie van huishoudens, het producentenvertrouwen, de investeringen en de werkloosheid, allemaal in de negatieve trend dus.

De realiteit versus BNR II: consumentenvertrouwen

Deze maandelijkse CBS-publicatie meldt: “Met -22 lag het consumentenvertrouwen in maart onder het gemiddelde over de afgelopen twintig jaar (-10). Het vertrouwen bereikte in januari 2000 (ruim voor de invoering van de euro! – red.) de hoogste stand ooit (36) en in september en oktober 2022 de laagste stand ooit (-59).”

Is een vertrouwen van -/- 22 dus positief? Nee, lijkt me. Dat vertrouwen was in februari -/-27, dus er is een lichte verbetering in een maand zichtbaar, maar dat zou ik nog geen positieve trend durven noemen.

De realiteit versus BNR III: aantal faillissementen

In februari (de meest recente maand waarover cijfers bekend zijn) werden 26 minder bedrijven failliet verklaard dan in januari, meldt het CBS. De onderliggende trend van het aantal faillissementen is echter bijna 2 jaar stijgend, aldus datzelfde CBS bericht. “In de eerste twee maanden van 2024 zijn ruim 40 procent meer bedrijven failliet verklaard dan in dezelfde periode een jaar eerder.” Ik zou dat nog niet zo snel een grote verbetering durven noemen.

In sommige delen van Nederland gaat het harder met het aantal faillissementen, in Twente bijvoorbeeld. Daar deed zich volgens regionale media Oost in de laatste week van maart een tsunami aan faillissementen voor.

De realiteit versus BNR IV: producentenvertrouwen

Deze maandelijkse CBS-publicatie meldt: “De producenten in de industrie waren in maart negatiever dan in februari. Het vertrouwen ging van -4,2 in februari naar -4,8 in maart. Fabrikanten waren minder positief over de verwachte bedrijvigheid en negatiever over hun voorraden. Het producentenvertrouwen lag in maart onder het gemiddelde van de afgelopen 20 jaar van -1,3. Het vertrouwen bereikte in oktober 2021 de hoogste waarde (10,4). In april 2020 werd de laagste waarde (-31,5) genoteerd.”

Ook geen ontwikkeling om de loftrompet over uit te steken dus.

De realiteit versus BNR V: werkloosheid

Dit maandelijkse CBS-artikel over het verloop van de werkloosheid meldt: “Het aantal werklozen is in de afgelopen drie maanden verder toegenomen, met gemiddeld 7 duizend per maand.”

Oplopende werkloosheid terwijl de conjunctuur juist aantrekt volgens de hoofdeconoom van BNR Nieuwsradio? Hier moet iets toch echt helemaal niet meer kloppen!

De realiteit versus BNR VI: inflatie

De meest recente inflatiecijfers zijn van februari: 2,8 procent. Dat is een stuk beter dan het gemiddelde van 11,2 procent in 2022. Overal lees je dus dat de inflatie weer bijna onder controle is en dat de ECB weer snel (juni) de rente wil gaan verlagen om zo de groei weer, ten laste van spaarders en hogere prijzen voor burgers, aan te gaan jagen.

Wat je nergens leest is dat de prijzen voor levensmiddelen en energie in totaal vanaf 2021 met gemiddeld met 24 procent zijn gestegen! Die stijging is niet opeens weg. Zelfs niet als de actuele inflatie 2 procent zou zijn. Zie onderstaande grafiek van het CBS.

Iedereen betaalt nog steeds 24 procent meer voor zijn levensonderhoud dan in 2021! En dat terwijl de suggestie gewekt wordt dat ‘alles weer onder controle is’. We spreken hier minimaal over misinformatie. In sommige gevallen over desinformatie (onvolledige informatie) en soms zelfs over fake news: ‘Meeste mensen gaan de stijgende conjunctuur snel merken’. Bah!

Kijk naar de feiten, raadpleeg betrouwbare bronnen, en realiseer je dat ook steeds meer grotere mediabedrijven niet meer te vertrouwen zijn. Helaas.

Economie

Nederlandse democratie en maatschappij zijn wankel; tijd voor een buitenparlementaire beweging?

Gepubliceerd

1 maand geledenop

14 maart 2024Door

Redactie Indepen

Breed en goed geïnformeerde burgers zijn een belangrijk onderdeel van de democratie. Maar de democratie wankelt. Door de mediaconcentratie ontstaat een verschraling van het media-aanbod en is er steeds minder pluriformiteit. Het ‘nieuws’ wordt steeds vaker ingefluisterd door woordvoerders en spindoctors van politici, hoge ambtenaren en bestuurders van de grote internationale bedrijven, ‘corporates’. Netwerken ontaarden in netwerkcorruptie. We krijgen daardoor steeds vaker eenzijdige, onvolledige of zelfs onjuiste informatie voorgeschoteld. Veel mensen durven niet langer hun mening te verkondigen en zijn bang voor hun baan en/of reputatie als ze dat wel doen. We voelen ons niet gehoord en ervaren een steeds grotere afstand tot onze volksvertegenwoordigers. Wat moet anders?

Globalisering lijkt te hebben gewonnen

Nederland is onderdeel geworden van een mondiale transitie naar een wereldwijd gemodelleerde samenleving, aangestuurd door de VN, ngo’s als het WEF en de Bilderberg Conferentie, de EU, centrale banken, hoge ambtenaren die het overheidsgezag misbruiken en corporates (Big Tech, Big Data, Big Pharma en Big Food).

We hebben in Nederland te maken met meerdere crises: van stikstof tot toeslagenaffaire, van toenemende migratie tot onbetaalbare huizen en een ongekende inflatie. De gemene deler achter elke crisis is een gebrek aan goed leiderschap, zowel in de Nederlandse als Europese politiek. Technologie en data geven steeds meer macht aan niet democratisch gekozen ‘machthebbers’ (bij zowel de overheid als bij corporates) waardoor Nederland zijn soevereiniteit verliest.

Het mkb, de haperende motor van Nederland

Het mkb wordt in hoog tempo opgekocht door internationaal opererende multinationals, vooral van Amerikaanse origine. Volgens het Bureau of Economic Analysis (BEA), was Nederland de op één na grootste bestemming voor bedrijfsinvesteringen vanuit de VS. De VS investeerde in 2021 maar liefst 885 miljard dollar (!) in Nederlandse bedrijven, ongeveer 13,6 procent van alle buitenlandse investeringen vanuit de VS.

De macht van centrale banken (met name de FED en de ECB) tezamen met die van multinationals neemt toe, terwijl de motor van de Nederlandse economie, het mkb, steeds kleiner wordt door al die overnames. Het belang van Nederlandse ondernemers en ondernemingen staat steeds minder centraal.

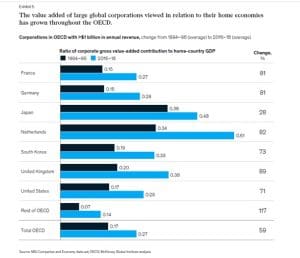

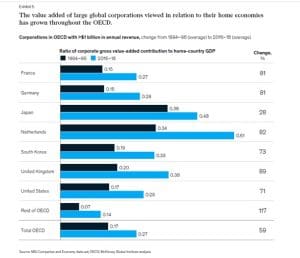

Het mkb, waaronder talloze mooie familiebedrijven, verschafte begin deze eeuw 70 procent van de werkgelegenheid in Nederland. Bovendien is het mkb lokaal en regionaal georiënteerd en veel minder afhankelijk van globalisering. Dat mooie Nederlandse mkb is onder de regeringen Rutte fors gekrompen naar slechts 39 procent, aldus pagina 10 van de studie A new look at how corporations impact the economy and households van het McKinsey Global Institute.

Van de hele EU, heeft ons land het mkb het snelst afgebroken (zie onderstaande grafiek), met alle gevolgen van dien, voor onder andere belastingopbrengsten. Die zijn hierdoor gedaald. Immers die Amerikaanse multinationals halen omzet en winst naar hun Amerikaanse hoofdkantoren en betalen er hier geen vennootschapsbelasting over. Dat gemis mogen Nederlandse burgers gaan compenseren!

De EU regeert ons land in toenemende mate

Nationale regeringen krijgen sinds 2011 jaarlijkse instructies vanuit de Europese Commissie over bijvoorbeeld de inrichting van hun begroting, waar wel of niet nationale subsidies aan uitgegeven kunnen worden, hoe de werkgelegenheid gestuurd moet worden en waar sociale wetgeving aangescherpt dient te worden.

Om dit te kunnen doen is ‘Het Europees Semester’ in het leven geroepen. Dat is een jaarlijks terugkerend beleidsproces om het economisch, budgettair, werkgelegenheids- en sociaal beleid in de EU te coördineren. De aanleiding voor dit systeem was volgens de Europese Commissie de economische crisis van 2008. Die crisis zou bewijzen dat individuele regeringen van lidstaten onvoldoende kennis van zaken hebben om zo’n crisis af te wenden waardoor er op Europees niveau geregeerd moet worden.

Zoals bekend, wordt iedere crisis, ook de coronacrisis, door de EU aangegrepen om de macht over de lidstaten te vergroten.

Er is een website waarop alle individuele beoordelingen van jaarplannen van lidstaten door de Europese Commissie terug te vinden zijn sinds 2011. Daaruit blijkt de kritiek van ‘Brussel’ op het amateurisme dat regeringen van soevereinde lidstaten aan de dag zouden leggen.

Nederlandse democratie fors uitgehold

Er zijn meerdere studies van het Montesquieu Instituut die aantonen dat ons parlement niet meer voldoende en frequent genoeg geïnformeerd is om zijn controlerende taken goed uit te kunnen oefenen. Dat gebeurde vooral tijdens kabinet-Rutte I, II, III en IV. Een niet geïnformeerde Tweede Kamer is als een niet geïnformeerde raad van commissarissen van een bedrijf: het kan zijn functie niet meer uitoefenen.

Het gerenommeerde Clingendael Instituut bracht studies uit waaruit blijkt dat er een groeiende kloof tussen randstedelijke elites en een steeds groter deel van de bevolking ontstaat dat wordt uitgesloten van deelname aan de politieke besluitvorming.

Dat kan je jezelf toch niet voorstellen? Nederland dat afglijdt richting een dictatuur?

De Nederlandse bevolking en het mkb zijn nu aan zet; wat willen jullie van Indepen horen?

Indepen is van mening dat de samenleving weer het heft in eigen handen moet nemen in plaats van volgzaam de geopolitieke agenda van de EU uit te voeren. Hoe doen we dat?

Hoe zien jullie de toekomst? Wat moet er veranderen? En vooral: Welke informatie missen jullie in de media? Waarover zou je meer willen weten? Wij hebben jullie input nodig om nog betere verhalen te schrijven en nog meer impact te hebben op positieve veranderingen in ons land.

Laat van je horen als Nederlander, ondernemer, mkb-er, zzp-er. Laat ons weten wat je bezighoudt en waar je altijd al van hebt willen weten hoe het nou echt in elkaar zit!

Is een buitenparlementaire beweging, waarin kritische burgers en ondernemers constructief aan een gezond Nederland werken, een oplossing? We willen jullie, onze lezers, graag horen. We zien je reactie onder dit artikel graag tegemoet!

Economie

Staat ons een gitzwart scenario te wachten voor 2024?

Gepubliceerd

6 maanden geledenop

12 november 2023Door

Twan Houben

Zo tegen het einde van een jaar worden voorspellingen voor het volgende jaar opgemaakt. 2024 Heeft daarbij alles in zich om voor vele verrassingen te zorgen, alhoewel die niet allemaal even prettig zullen zijn. Op 2 november nam ik deel aan een digitaal seminar dat jaarlijks door The Economist Intelligence Unit (EIU) wordt georganiseerd. Daarin kwam een aantal voor de hand liggende drama’s voor het jaar 2024 voorbij, maar ook een aantal die ik niet had kunnen bedenken. Dit artikel gaat over beide groepen; de voor de hand liggende scenario’s en de scenario’s die afhankelijk zijn van keuzes die nog gemaakt moeten worden. Een ding is zeker; 2024 wordt een uiterst ingrijpend jaar. Meer nog dan 2020 of 2023, alhoewel de zaadjes voor 2024 met name in deze jaren gepland zijn.

Voor de hand liggende ontwikkeling nr. 1: veel meer faillissementen in 2024

De rente is aanzienlijk verhoogd om de inflatie af te remmen. Dat heeft zich vooral vertaald in hogere kapitaalslasten voor bedrijven (hogere rentes op bedrijfskredieten) en voor consumenten hogere hypotheeklasten.

In de jaren 2010 – 2022 hebben veel zwak presterende bedrijven geld kunnen lenen tegen extreem lage rentekosten. Als die ‘zombiebedrijven’ hun bedrijfskredieten moeten verlengen, lopen ze tegen rentekosten aan die 3 tot 4 keer hoger liggen dan ze gewend waren in de afgelopen 10+ jaren. Bij gelijkblijvende, of dalende winstgevendheid, zijn die hogere rentelasten niet op te brengen en gaan deze bedrijven failliet.

In de VS hebben ze al uitgerekend om hoeveel bedrijven het ongeveer gaat; 10 procent van alle bedrijven aldaar. De meeste daarvan zullen failliet gaan in 2024 bij een renteverhoging als gevolg van een nieuwe kredietovereenkomst. Voor de EU, noch voor Nederland zijn dergelijke cijfers beschikbaar, iets waar de ECB wel eens aandacht aan mag besteden.

Voor de hand liggende ontwikkeling nr. 2: meer werkloosheid in 2024

Een logisch gevolg van meer faillissementen is meer werkloosheid in het volgende jaar. De enige partij die tot op heden daar iets over durfde te zeggen is de researchafdeling van ABN-AMRO. Deze stelt dat de werkloosheid in 2024 langzaam oploopt naar 4 procent vanaf de huidige 3,6 procent. Dat gebeurt volgens het Centraal Planbureau vooral in de marktsector. Overheidsbanen blijven qua aantal dus stabiel in 2024, maar banen in het bedrijfsleven nemen af, vooral in de maakindustrie; daar vallen volgend jaar de hardste klappen, aldus het CBS.

Voor de hand liggende ontwikkeling nr. 3: effecten op de woningmarkt

Mondiaal gezien zullen de prijzen van huizen in 2024 dalen als gevolg van de hogere hypotheekrentes. In de VS zijn de huizenprijzen in de loop van 2023 gemiddeld met 8 procent gedaald. Voor ons land geldt volgens het CBS een daling van 3,5 procent. Maar wat gaat er in 2024 gebeuren? Daar verschillen de meningen over. In de VS, Australië en Canada, wordt met een verdere daling gerekend als gevolg van gestegen hypotheekrente. In ons land verwachten de Rabobank en ABN-AMRO dat de huizenprijzen in 2024 weer gaan stijgen met 2,4 procent, ondanks de fors hogere hypotheekrente. Dat zou komen omdat de vraag in Nederland nog steeds extreem het aanbod overtreft. Die vraag overtreft het aanbod omdat er (als gevolg van EU-stikstofwetgeving) minder nieuwe huizen in Nederland bijgebouwd mogen worden. Daarnaast omdat de vraag naar woningen vanuit asielzoekers is geëxplodeerd in 2023, zo is te lezen in het Parool van juli dit jaar. Immigratie is volgens Hugo de Jonge de grootste oorzaak van het woningtekort.

Voor de hand liggende ontwikkeling nr. 4: nog veel meer immigratie

Het aantal asielzoekers dat in 2024 naar westerse landen vertrekt, zal nog aanzienlijk toenemen ten opzichte van 2023, zo verwacht de Economist. De redenen daarvoor zijn de steeds verder uit de hand lopende conflicten in de wereld in combinatie met droogte en overstromingen, dan een paar jaar geleden werden verwacht.

Zowel de langdurige strijd tussen Oekraïne en Rusland, als die tussen Israël en Palestina, zorgt voor een forse toename aan vluchtelingen. President Netanyahu heeft er al bij de EU op aangedrongen dat Spanje en Griekenland mogelijk Palestijnse vluchtelingen uit Gaza kunnen opnemen. Droogte en overstromingen doen vooral veel Afrikanen naar Europa trekken.

Gevolgen van een agressieve groene transitie: inflatie en handelsoorlog

De kosten van de door de EU geplande Groene Transitie zullen in 2024 verder oplopen met hogere prijzen voor Europese producten als gevolg. Dat zal niet alleen de inflatie voor Europese burgers verder aanwakkeren, maar ook tot een handelsoorlog met China en de VS kunnen leiden. De verwachting is dat de invoerrechten op producten uit China en de VS aanzienlijk worden verhoogd om te voorkomen dat Europeanen de veel duurdere Europese producten links laten liggen.

Mogelijk een verdere daling van de waarde van de Euro met inflatie als gevolg

De renteverhogingen van de Amerikaanse FED hebben een sterkere dollar als gevolg gehad. Meer rente op een munt betekent immers een hoger rendement op die munt. De ECB heeft het niet aangedurfd om de rente naar een met de VS vergelijkbaar niveau op te trekken, vooral om de zwakkere economieën in de Eurozone (zoals Italië) te sparen. Daardoor heeft de euro aan waarde verloren ten opzichte van de dollar en zijn aankopen van producten van buiten de EU, vooral olie en gas, duurder geworden. Die trend zal zich in 2024 voortzetten nu de ECB-rente op 4,5 procent zal blijven en die van de FED op 5,5 procent.

Weer een extreem droge en hete zomer in 2024: voedselschaarste en hogere inflatie

Volgens de Economist gaat de opwarming van de aarde veel harder dan een paar jaren geleden werd verwacht. Gevolg: extremere zomers waardoor de landbouw, energieproducenten en de mijnbouw het meeste te lijden hebben waardoor de prijzen in deze sectoren zullen blijven stijgen in 2024.

Niet financiële ontwikkelingen met forse maatschappelijke gevolgen.

Het strategische team van de Economist houdt voor 2024 ook nog rekening met de volgende waarschijnlijkheden voor 2024:

- Toegenomen mondiale maatschappelijke onrust als gevolg van niet beheersen wereldwijde conflicten

- Forse toename van het aantal werkstakingen en arbeidsonrust wereldwijd omdat de loonontwikkelingen te weinig meegaan met de verder stijgende inflatie

- Mogelijke escalatie tussen de VS en China inzake Taiwan

- Verdere daling van de Chinese economie door versneld wegtrekken van westerse productiebedrijven uit dat land (re-shoring). Als gevolg daarvan een mogelijke exportbeperking of rem op de levering van zonnepanelen en windmolens aan het Westen waardoor de Groene Transitie vertraging oploopt.

- Benoeming van Trump als nieuwe president van de VS waardoor het Parijse Klimaatakkoord (2015) wederom door de VS opgezegd wordt, invoerheffingen op producten uit de EU worden verhoogd en de VS steun aan Oekraïne onmiddellijk wordt opgezegd.

- Explosie van de olieprijs door aanhoudend conflict Israël – Palestina, met grotere inflatie als gevolg.

- De verdere ontwikkeling van AI dat gevolgen zal hebben op de mondiale werkgelegenheid en het grootschalig verspreiden van des- en misinformatie, vooral rond de vele verkiezingen in 2024.

Kortom: de verwachtingen voor 2024 zijn gitzwart volgens de strategen van The Economist. Wat dit allemaal mogelijk betekent voor de portemonnee van de Nederlander, is voor een later bericht dat in de loop van december zal verschijnen.

Recent

Het gepruts van de EU met Afrika

Het continent Afrika biedt de wereld grote uitdagingen en grote kansen. Toch zien politici en de ambtelijke kliek van de...

Amsterdam laat bewoners betalen voor uitvoering Transgenderwet

Die Amsterdammers boffen maar! Zolang de wijzigingen in de Transgenderwet niet zijn aangenomen door de Tweede Kamer worden de administratieve...

Waartoe kan escalatie van het Midden-Oosten conflict leiden?

In het weekend van 13 en 14 april vuurde Iran honderden drones en raketten af op Israël, als vergelding voor...

Nederland in de kou: een dystopisch, maar realistisch toekomstscenario

Het fameuze jubeljaar 2030 is aangebroken. Globalisten aller landen zijn verenigd en handenwrijvend kijken zij rond naar wat zij hebben...

Geruisloos barst de kankerpuist open

Alle alternatieve nieuwskanalen hebben de afgelopen weken aandacht gegeven aan een Japans onderzoek, dat aantoont dat sinds de massavaccinaties tegen...

Lakmoesproef onafhankelijkheid OM inzake uitspraak Timmermans

Het Openbaar Ministerie (OM) krijgt weer een lakmoesproef inzake zijn onafhankelijkheid te verwerken: gaat het OM, na een aangifte van...

Groot deel samenleving slachtoffer van bureaucratische nitwits

Er zijn twee psychologische fenomenen die in de huidige tijd vechten om de meeste aandacht: het messiascomplex en het Stockholmsyndroom....

Toenemende censuur op sociale media neemt onaanvaardbare vormen aan

Ons bereiken in toenemende mate berichten van verontruste lezers over censuur op sociale media zoals X, LinkedIn, Instagram en Pinterest....

Stuitende coronawaarheid roept veel vragen op

Liegen door weg te laten De ‘RKI-files’ geven inmiddels een angstaanjagend inzicht in de breinen van politici, wetenschap en media....

EU-migratiepact is links fopakkoord dat nergens toe gaat leiden

Demissionair baantjesjager Mark Rutte noemde het migratiepact een ‘historisch akkoord’. Ook zijn stoffige tassendrager, Malik Azmani, was dolgelukkig met het...

Trending

-

Column1 week geleden

Column1 week geledenStuitende coronawaarheid roept veel vragen op

-

Column2 weken geleden

Column2 weken geledenAstronomische fraude met het Europees coronaherstelfonds

-

Media1 week geleden

Media1 week geledenToenemende censuur op sociale media neemt onaanvaardbare vormen aan

-

Binnenland5 dagen geleden

Binnenland5 dagen geledenGeruisloos barst de kankerpuist open

-

Column2 weken geleden

Column2 weken geledenBenzineprijs bijna 50 cent per liter omhoog in één jaar tijd!

-

Buitenland1 week geleden

Buitenland1 week geledenDe criminele activiteiten van de WHO-voorzitter

-

Binnenland6 dagen geleden

Binnenland6 dagen geledenLakmoesproef onafhankelijkheid OM inzake uitspraak Timmermans

-

Column4 dagen geleden

Column4 dagen geledenNederland in de kou: een dystopisch, maar realistisch toekomstscenario